Денежно-кредитная политика

Цель изучения темы состоит в том, чтобы узнать:

- в чем состоит денежно-кредитная политика;

- какие инструменты используют центральные банки для контроля за предложением денег (денежной массой);

- о кратковременных и долговременных возможностях контроля за денежной массой;

- о воздействии центральных банков на равновесный объем предложения денег и на равновесный уровень ставки процента;

- о воздействии центральных банков на инвестиционный процесс;

- как действует денежная политика в рамках кейнсианской модели.

Прежде всего, нам полезно научиться различать понятия «деньги» и «доход», которые в обыденном, повседневном понимании часто отождествляются. Деньги — понятие сверхкраткосрочное, относимое к данной минуте. Сейчас (сию минуту) ваше денежное богатство, например, составляет 100 р. (1 тыс., 10 тыс. и т.д.). Говоря о доходе, мы всякий раз упоминаем какой-то отрезок времени: 1 тыс. р. в месяц, 20 тыс. р. в год. Годовой доход одного среднего человека может составлять 10 тыс. р., а деньги, которыми он в данную минуту располагает, обычно представляют значительно меньшую сумму. Так и национальный доход составляет, например, 2000 млрд р., а на руках у населения (включая депозиты, т. е. M1) вряд ли будет одна десятая от этой суммы. Будучи различными понятиями, деньги и доход, тем не менее, тесно связаны, что мы и узнаем (среди прочего) в данной теме.

2. ОПЕРАЦИИ НА ОТКРЫТОМ РЫНКЕ

В странах с развитой финансовой системой и развитыми финансовыми рынками операции на открытом рынке являются главным инструментом манипуляций и контроля за денежной массой. Эти операции — просто купля-продажа на открытом рынке государственных ценных бумаг. Суть этих операций сводится к увеличению или снижению избыточных резервов, имеющихся в банковской системе (в системе коммерческих финансовых институтов).

Допустим, Центральный банк решил, что объем денежной массы слишком мал. Тогда он может начать расширительную политику в отношении операций с государственными ценными бумагами на открытом рынке. С этой целью Центральный банк начинает скупать государственные ценные бумаги у населения и бизнеса. Предположим, что Центральный банк покупает ценную бумагу в 10 тыс. р. Что происходит при этом с балансами физических лиц, коммерческих банков (и других финансовых институтов) и ЦБ? Когда физическое лицо (индивид) продает ЦБ ценную бумагу в 10 тыс. р., то ЦБ приобретает актив в 10 тыс. р. и пассив (обязательства) в форме чека, который он выпускает для передачи продавцу — физическому лицу. Активы всех физических лиц при этом тоже будут затронуты, сократившись на 10 тыс. р. и оказавшись замененными на дополнительные 10 тыс. р. в депозитах до востребования (полученный ЦБ чек индивид вкладывает в коммерческий банк). Это изменение происходит на стороне активов.

Затронутым окажется и баланс коммерческих банков. Банковский счет физического лица будет кредитован на депозит до востребования в 10 тыс. р. (это — пассив, обязательства коммерческого банка), а чек будет направлен в отделение ЦБ для инкассации. Резервный счет коммерческого банка будет кредитован на 10 тыс. р., которые появятся как в активах на балансе банка, так и в пассивах на балансе ЦБ. Теперь 10 тыс. р. в форме депозита до востребования на балансе коммерческого банка забалансированы активом в форме дополнительных резервов в 10 тыс. р. В то время как в балансе ЦБ рост стоимости ценных бумаг на 10 тыс. р. является активом, этот рост забалансирован увеличением на 10 тыс. р. резервного счета коммерческого банка.

Таким образом, вся банковская система увеличила резервы на 10 тыс. р. благодаря покупке ЦБ одной ценной бумаги на 10 тыс. р. Из предыдущей темы мы знаем, что должно произойти, когда банковские резервы увеличиваются. Мотив получения банковской прибыли толкает банки выдать ссуды, начав экспансию банковских ссуд и депозитов до востребования. При норме обязательных резервов, равной, например, 12%, коммерческий банк 1,2 тыс. р. должен будет направить в обязательные резервы. А 8,8 тыс. р. являются избыточными резервами, которые должны быть использованы для дополнительных кредитных операций банка. Мультипликатор депозитного расширения составит ![]() . Следовательно, в результате покупки одной ценной бумаги в 10 тыс. р. во всей банковской системе произойдет увеличение депозитов на 83,33 тыс. р., т.е. произойдет увеличение денежной массы на 83,3 тыс. р.

. Следовательно, в результате покупки одной ценной бумаги в 10 тыс. р. во всей банковской системе произойдет увеличение депозитов на 83,33 тыс. р., т.е. произойдет увеличение денежной массы на 83,3 тыс. р.

Прямо противоположная схема применяется в ситуациях, когда ЦБ считает, что необходимо снизить денежную массу, осуществляя политику депозитного сжатия. Тогда ЦБ начинает продавать государственные ценные бумаги, что приводит в действие мультипликатор депозитного сжатия (в нашем случае он будет равен -8,333).

Таким образом, операции на открытом рынке могут быть мощным средством контроля за денежной массой. Сравнительно небольшие изменения в объеме принадлежащих ЦБ государственных ценных бумаг мультиплицированно воздействуют на величину избыточных резервов всей банковской системы. В обычной практике западных стран операции на открытом рынке не осуществляются таким образом, чтобы создать драматические изменения величины резервов. Они проводятся на основе повседневных действий и подстраиваются под текущие требования денежной политики. Постоянно растущий объем национальной экономической деятельности требует постоянного увеличения денежной массы для того, чтобы поддерживать устойчивый уровень цен. Как правило, осуществление ограничительной денежной политики означает, что ЦБ увеличивает денежную массу более медленным темпом, чем растет номинальный ВНП, а проведение расширительной денежной политики означает, что ЦБ увеличивает денежную массу более быстрым темпом, чем растет номинальный ВНП.

Когда ЦБ увеличивает продажи ценных бумаг на открытом рынке, это ведет к понижательному давлению на цены этих активов. Снижающиеся цены гособлигаций прямо транслируются в растущие ставки процента. Почему так происходит? По государственным ценным бумагам платят фиксированный доход (процент). Если за облигацию в 10 тыс. р. платят 1 тыс. р. в год, то ставка процента по этому виду ценных бумаг составляет 10%. Если же цена такой облигации падает до 9 тыс. р., то ставка процента за нее вырастает до 11,1%. Соответственно покупка государственных ценных бумаг Центральным банком не только увеличивает денежную массу, но также увеличивает их цены и понижает процентные ставки на них.

3. МАНИПУЛИРОВАНИЕ НОРМОЙ ОБЯЗАТЕЛЬНЫХ РЕЗЕРВОВ

Изменение нормы обязательных резервов непосредственно сразу воздействует на объем денежной массы. Допустим, активы банка А включают 20 млн р. обязательных резервов 100 млн р. кредитных ресурсов, которые банк ссудил клиентам. Одновременно его пассивы (обязательства) включают 100 млн р. депозитов и 20 млн р. собственного капитала. Активы и пассивы, таким образом, выравнены, и избыточных резервов нет. Если норма резервов равна 20% и банк А не хочет держать в резервах против депозитов больше этих 20%, то величина его резервов должна составлять 20 млн р.

А теперь предположим, что ЦБ принял решение об увеличении объема денежной массы. Одним из инструментов достижения этой цели могло бы быть снижение нормы обязательных резервов, например, до 15%. Сама эта акция никак не затронет баланс банка А, но, поскольку теперь его обязательные резервы должны составлять не 20, а 15 млн р., банк А высвобождает 5 млн р. как избыточные резервы. Это будет равносильно тому, что в банке А появился новый вкладчик с депозитом в 5 млн р.: теперь у банка есть 5 млн р. для выдачи ссуд, что он и сделает. После выдачи ссуд на 5 млн р. баланс банка А чуть-чуть изменится в отношении активов. Его активы сократятся на 5 млн р. по статье «обязательные резервы» и увеличатся на 5 млн р. по статье «выданные ссуды». Общая сумма активов останется неизменной, а пассивы вообще не будут затронуты.

Но теперь в действие придет мультипликатор депозитного расширения, который увеличит 5 млн р. в ![]() раза, т. е. в 6,666 раза (конечно, при условии, что вся цепочка участвующих банков будет придерживаться 15%-ной нормы обязательных резервов, а все избыточные резервы будут использованы для ссуд). Соответственно для сжатия денежной массы ЦБ должен увеличить норму обязательных резервов, что перераспределит структуру активов банка А, переведя часть резервов в обязательные и сократив тем самым кредитные ресурсы банка.

раза, т. е. в 6,666 раза (конечно, при условии, что вся цепочка участвующих банков будет придерживаться 15%-ной нормы обязательных резервов, а все избыточные резервы будут использованы для ссуд). Соответственно для сжатия денежной массы ЦБ должен увеличить норму обязательных резервов, что перераспределит структуру активов банка А, переведя часть резервов в обязательные и сократив тем самым кредитные ресурсы банка.

Однако описанный выше инструмент регулирования денежной массы не является чем-то обычным и часто применяемым. В США, например, после прихода администрации Ф. Рузвельта власти установили стартовые и другие нормы обязательного резервирования, которые затем подверглись модификации лишь спустя несколько десятилетий. Редкое обращение властей к данному инструменту объясняется тем, что последствия его применения могут быть весьма драматичными. Для небольших банков в США норма резервов составляет 3%, следовательно, мультипликатор депозитного расширения равен 33,3.

4. ДИСКОНТНАЯ СТАВКА

Мы уже знаем, что одна из функций ЦБ — предоставление займов коммерческим банкам, когда они испытывают острый дефицит резервов или когда начинается банковская паника. Обычно в западных странах ЦБ увеличивает кредиты коммерческим банкам в периоды циклических сжатий и депрессий. Это поощряет банки к увеличению ссуд клиентам. При предоставлении кредитов коммерческим банкам ЦБ применяет процентную ставку, которую называют дисконтной. Дисконтная ставка — ставка процента, которую назначает ЦБ за кредиты, предоставляемые частным финансовым институтам.

В практике западных стран доля кредитов ЦБ частным банкам в балансе ЦБ обычно очень невелика. Такие кредиты играют роль в чрезвычайных случаях (например, во время кризиса фондовой биржи в США в октябре 1987 г.). Зато регулярную и важнейшую роль играет сама дисконтная ставка. Она как бы объявляет обществу (бизнесу) о намерениях ЦБ. Например, если коммерческие банки предоставляют ссуды за 8% а ЦБ нужно понизить ставку процента, с тем чтобы помочь экономическому подъему, он может объявить о понижении дисконтной ставки до 7%. В этом случае частные и могут занять деньги у ЦБ по более низкой ставке и ссудить их частным банкам по более высокой ставке. Но будет временным, краткосрочным явлением, на смену которому придет выравнивание ставок процента под уровень дисконтной ставки. Таким образом, объявление новой дисконтной ставки первоначально как индикатора целей ЦБ наводить расширительную или ограничительную денежную политику, затем приводит к тому, что под этот индикатор подравнивается с присущими отклонениями все множество процентных ставок на различные виды активов.

Обычно изменения дисконтной ставки подкрепляются энергичными действиями на открытом рынке, что оказывает весьма существенное воздействие на общую величину чистых ободных резервов в банковской системе в целом (т. е. избыточных резервов минус резервы, полученные взаймы у ЦБ). Эта величина указывает на способность коммерческих банков создавать дополнительный объем банковских денег. Если величина свободных резервов меньше установленного законом уровня, то банковская система должна сократить объем ссуд и депозитов. Если эта величина выше такого уровня, то банковская система может увеличивать объем ссуд и депозитов. Когда величина свободных резервов снижается, то ставка процента на ресурсы ЦБ растет, а вместе с ней растут и другие ставки процента.

В силу некоторых исторических причин ставка процента на ресурсы, занимаемые у ЦБ, получила название дисконтной в США. В ряде других западных стран ее часто называют банковской ставкой. Изменение дисконтной, или банковской, ставки оказывает существенное психологическое воздействие на финансовые рынки, поскольку информирует продавцов и покупателей о направлении денежно-кредитной политики ЦБ. В западных странах, для того чтобы поддерживать более жесткую связь между ставкой и денежной массой, ЦБ используют так называемое моральное воздействие — неофициальное требование к банкам об ограничении их потребностей в займах у ЦБ и о том, чтобы они следовали объявленной политике ЦБ.

ЦБ имеет также немало иных, менее значительных способов контроля за денежной массой. ЦБ может осуществлять выборочную проверку кредитной деятельности коммерческих банков, как правило, с целью воздействия на распределение кредитов проверяемого банка. ЦБ также в большинстве стран пользуется правом регулирования кредитов, которые используются в операциях на рынках ценных бумаг. Речь идет о том, что ЦБ может установить так называемые предельные потребности покупателей в заемных средствах, манипулируя величиной первой выплаты, которую покупатель делает за счет своих, т. е. незаемных, ресурсов.

5. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

Таким образом, у ЦБ имеется немало сильных инструментов воздействия на денежную массу и, следовательно, проведения дискреционной денежно-кредитной политики. ЦБ нуждается именно во множестве таких инструментов, так как реакция любого отдельного коммерческого банка на те или иные отдельные изменения чаще всего непредсказуема. Коммерческие банки варьируют величиной своих избыточных резервов в соответствии с собственными оценками ситуаций, следуя которым увеличивают или сокращают объемы ссуд и депозитов. В целом мы знаем, как по мере роста ставок процента банк увеличивает эти объемы, что приводит к росту денежной массы. Но мы знаем также, что ЦБ может изменять соотношения между денежной массой и процентными ставками, используя операции на открытом рынке, изменяя норму обязательных резервов и изменяя политику кредитования коммерческих банков.

Установление денежной политики — процесс, в котором ЦБ определяет, как и до какого предела он будет контролировать величину предложения денег (денежную массу).

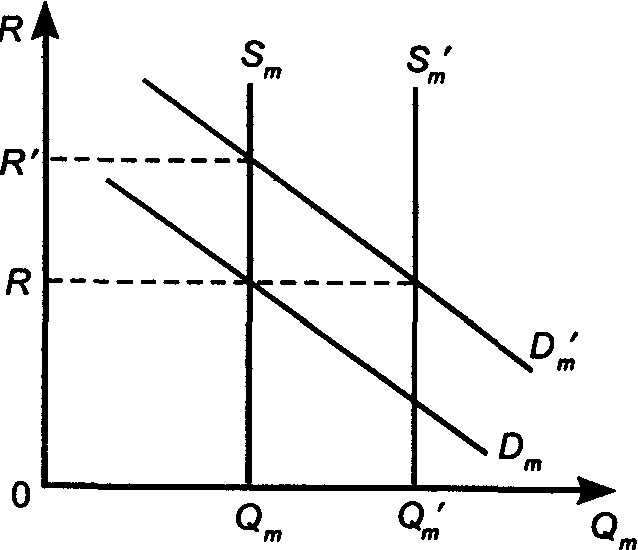

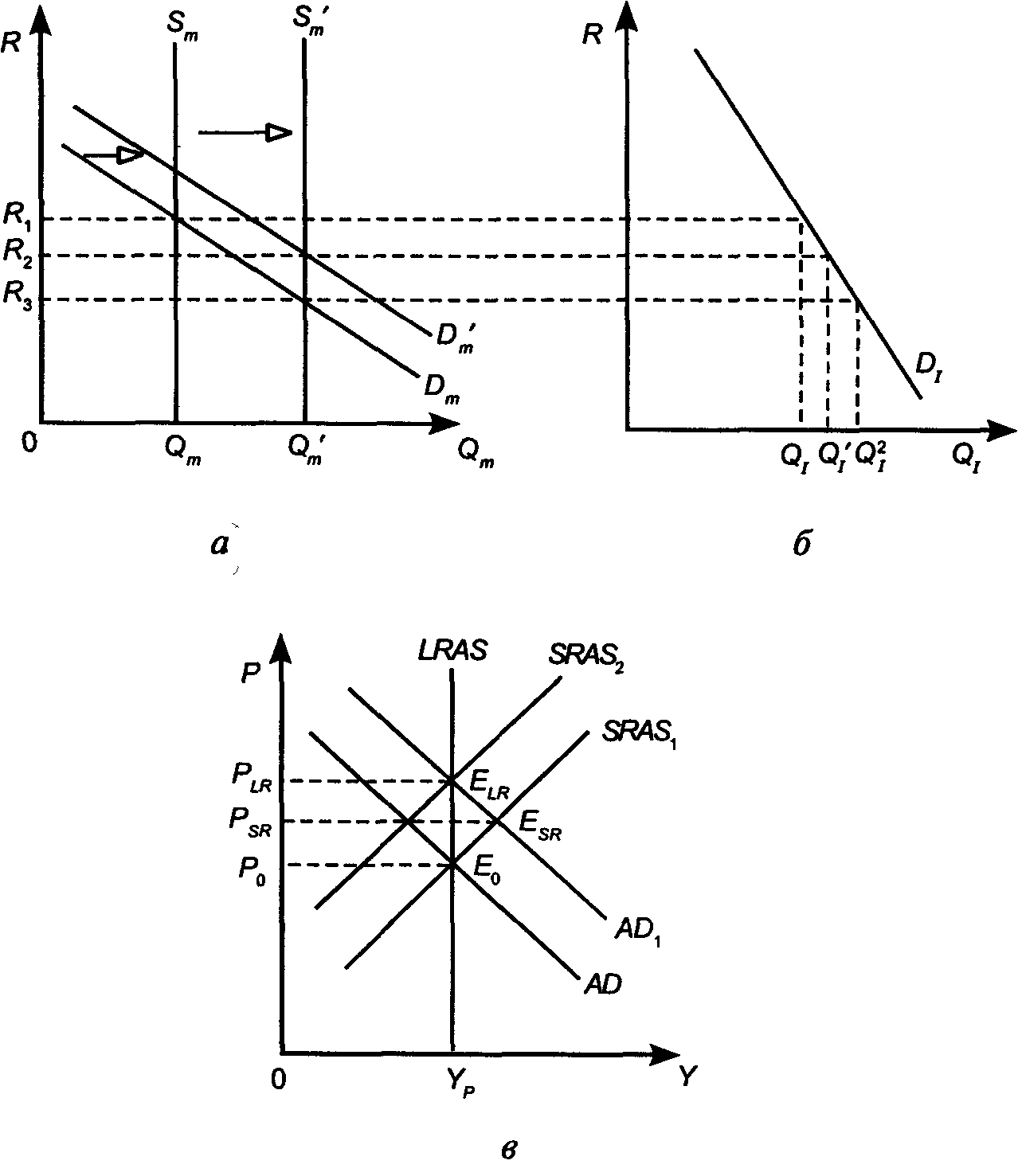

Рис. 23-1

Цели этой политики включают достижение успехов в осуществлении макроэкономической трилогии: стабильного ценового уровня одновременно с полной занятостью и устойчивым экономическим ростом. Среди этих трех целей главной для ЦБ является обеспечение стабильного ценового уровня. Все три цели часто называют переменными политики, т. е. конечными целями политики. Совершенно очевидно, что ЦБ не может прямо контролировать эти переменные. То, что ЦБ в состоянии контролировать, называют инструментами политики. Таким образом, ЦБ не может контролировать реальный ВНП и ценовой уровень (поведение которых и является суммой трех упомянутых целей), но зато способен контролировать денежную массу или ставку процента. Денежная масса и ставка процента воздействуют на совокупный спрос, но характер этого воздействия определяется положением кривой SRAS, которая, естественно, находится вне контроля ЦБ. Рис. 23-1 показывает нам воздействие, которое рост денежной массы оказывает на совокупный спрос. В обеих частях рис. 23-1 экономика первоначально находится в точке Е0 в состоянии полной занятости, когда начатая ЦБ расширительная денежно-кредитная политика начинает увеличивать совокупный спрос. Кривая AD1 сдвигается на AD2 а точка равновесия — с Е0 на Еsr. В обоих случаях происходит краткосрочное увеличение ВНП и возникает инфляционный разрыв ВНП. Но распределение случившегося увеличения между реальным ВНП (YR) и ценовым уровнем (Р) оказывается различным. На рис. 23-1, а наибольшее увеличение пришлось на P1, а на рис. 23-1, б больше увеличился Y. Это различие — следствие разного наклона кривой SRAS. Чем более пологой является кривая SRAS (рис 23-1, б), тем большим оказывается рост номинального Y, выразившийся в росте реального ВНП (YR), и меньшим — рост Р. Таким образом, при равном увеличении совокупного спроса рост YR относительно больше в случае б, а рост Р больше в случае о. Поэтому в краткосрочном плане ЦБ не может контролировать то, как рост номинального ВНП будет распределен между ростом Р и ростом YR.

Однако в долгосрочном периоде различий между а и б нет. Как мы видим из обеих частей рис. 23-1, процесс автоматической перестройки экономики, который должен преодолеть возникший инфляционный разрыв, заставит кривую SRAS1 сдвинуться на SRAS2. Точка равновесия в обоих случаях переместится с ESR на ELR. Поэтому в долгосрочном периоде наклон кривой SRAS не имеет значения. Но в долгосрочном периоде все воздействие увеличивания совокупного спроса отразится только в росте Р (вспомним точку зрения классиков). Из этого следует, что денежно-кредитная политика, направленная на стимулирование экономического роста в краткосрочном периоде, в долгосрочном периоде неизбежно приведет к росту ценового уровня.

Помимо того что денежно-кредитная политика испытывает неопределенное воздействие наклона кривой SRAS, на ее результаты влияют и другие факторы. Во-первых, сам постоянный процесс реального экономического роста (т. е. постоянное смещение кривой LRAS вправо) создает для ЦБ цель, напоминающую движущуюся мишень, где одинаково опасны и «перелет» и «недолет». Во-вторых, периодически происходящие шоки предложения (как и всплески неденежного спроса) сами по себе воздействуют и на Р, и на YR. В-третьих, для ЦБ и других экономических ведомств, отвезших за макроэкономическую политику, огромные трудности создают лаги в поступлении необходимой информации. Любая информация о макроэкономическом состоянии приходит с опозданием даже в странах, где государственная статистическая служба работает четко. Например, в США опаздывание данных о потребительских ценах составляет один месяц, а данных о дефляторе ВНП — три месяца. Данные о номинальном и реальном ВНП в норме дают картину шестимесячной давности. Наконец, российские условия отличаются огромной долей «теневой» экономики, информации о которой вообще нет. Поэтому денежно-кредитная политика определяется на основе несовершенной информации. Это вынуждает ЦБ многих стран полагаться на промежуточные цели политики — переменные, которые служат своего рода наводкой к целям политики ЦБ и которые, будучи близко связаны с переменными политики, обеспечены более доступной и своевременной информацией. К числу таких переменных, применяемых наиболее часто, относятся ставка процента и денежная масса.

ЦБ может контролировать объем резервов во всей банковской системе, контролируя денежную базу — объем всех «банковских резервов плюс наличность у населения и фирм (т. е. так называемые «деньги повышенной эффективности»). Денежный мультипликатор, применяемый к денежной базе, создает денежную массу. Еще раз повторим, что мультипликатор депозитного расширения равен единице, деленной на норму резервов (выраженную как пропорция суммы обязательных и добровольных резервов). Но весьма часто, особенно в России, возникают существенные утечки из банковской системы либо даже существенная часть денег вообще не доходит до банков. Речь идет об огромном для многих стран объеме обналичивания денег, которые, уйдя из банков (или не придя в них), тем самым не участвуют в процессе депозитных расширений и сжатий. Поэтому формула денежного мультипликатора выглядит иначе, чем формула мультипликатора депозитного расширения:

Рис. 23-2

где денежная масса — M2. Денежный мультипликатор существенно ниже мультипликатора депозитного расширения (в США среднее значение денежного мультипликатора в течение десятков лет составляет около 2,6).

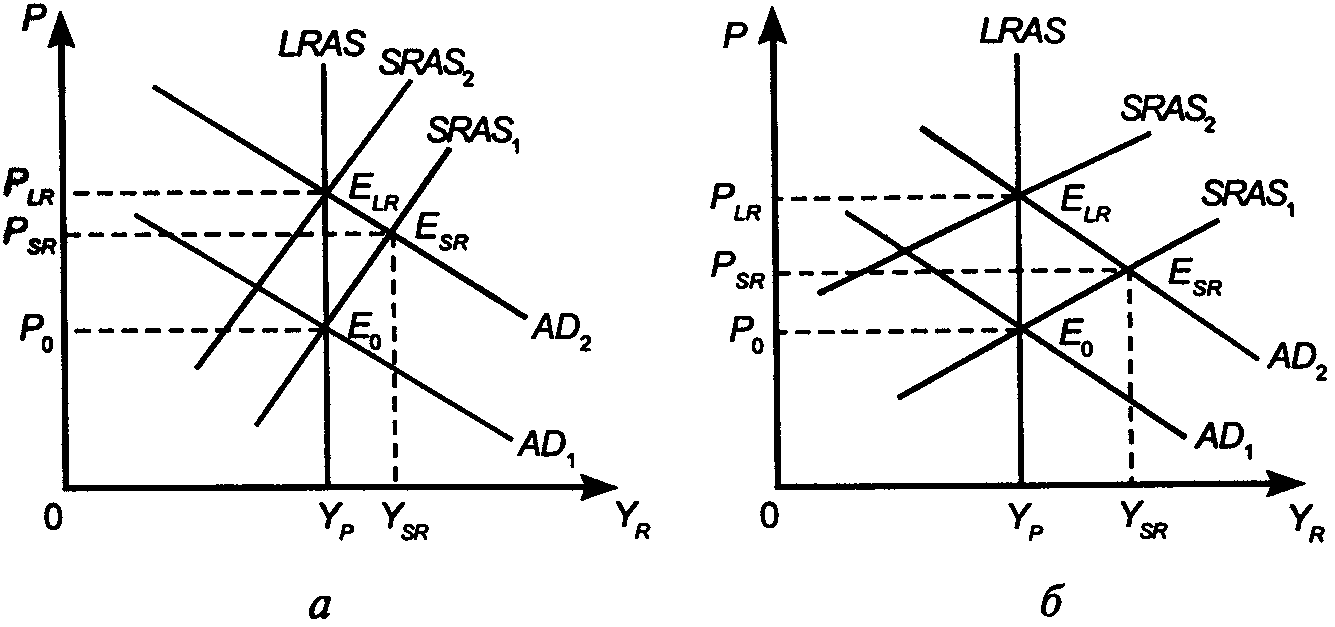

Способность контролировать денежную базу даст ЦБ возможность контролировать денежную массу. А контроль над денежной массой дает ЦБ средства контроля над ставкой процента. Но ЦБ не может контролировать одновременно и денежную массу, и ставку процента. Поэтому он должен выбирать, так как у него нет средств одновременного контроля над этими двумя промежуточными целями. Если ЦБ принимает решение контролировать денежную массу, то он должен предоставить существующей функции денежного спроса определить ставку процента. Если же ЦБ принимает решение контролировать ставку процента, то он должен обеспечить тот объем денежной массы, который востребует-ся в соответствии с функцией предпочтения ликвидности. Рис. 23-2 показывает неизбежность данного выбора. При данном спросе на деньги (Dm) ЦБ может определить ставку процента R, с тем чтобы обеспечить необходимое при этом количество денег Qm; либо ЦБ может определить Qm и согласиться с R, которую определяют рыночные силы (т.е. отношение Dm и Sm). ЦБ контролирует только Sm (предложение денег — денежную массу) и должен выбирать либо Qm, либо R. Обе ситуации показаны на рис. 23-2.

Контроль за ставкой процента может быть эффективным, если ЦБ известна ставка, которая релевантна по отношению к данному уровню потенциального ВНП, и если бы ЦБ мог точно определить, когда эта ставка начинает меняться. Однако такая задача до сих пор является местом приложения сил экономистов-аналитиков. В повседневной жизни мы наблюдаем ставку процента, которая является номинальной. Номинальная ставка процента — наблюдаемая (видимая) рыночная ставка, которая состоит из реальной ставки плюс надбавка на темп ожидаемой инфляции. Чтобы получить реальную ставку процента, нужно из номинальной ставки вычесть ожидаемый темп инфляции, который точно никому не известен. Допустим, что ЦБ твердо поддерживает стабильную ставку процента, в то время как начинается быстрый экономический подъем. Подъем вызовет экстра-спрос на деньги, и, чтобы поддерживать стабильную ставку, ЦБ должен будет все время увеличивать М. Это увеличение будет постоянно подталкивать совокупный спрос, заставляя кривую AD сдвигаться вверх вдоль кривой SRAS. Реальный ВНП станет расти вместе с ростом ценового уровня (т. е. инфляцией). Этот процесс будет продолжаться с каждым увеличением М, которое необходимо осуществлять, с тем чтобы не допустить роста процентной ставки.

5. КОНТРОЛЬ ЗА СТАВКОЙ ПРОЦЕНТА

Для того чтобы остановить инфляцию, ЦБ должен оставить целевую ставку «в покое», т. е. перестать контролировать ее и дать ей расти так, как это определит сам рынок. Все описанное может быть применено и к обратной ситуации, когда вместо подъема начинается рецессия. ЦБ, если он решил держать ставку стабильной, будет сокращать М и с каждым таким сокращением загонять экономику в еще более глубокую рецессию. В обоих случаях, таким образом, ЦБ будет действовать не антициклически, а проциклически. Именно такие ситуации наблюдались в 70-е гг. во многих западных странах.

Существует обратная связь между ростом денежной массы и ставкой процента. Каждый пик темпа роста М соответствует наиболее низкой ставке процента (и наоборот). Эта взаимосвязь известна экономистам как эффект Кейнса. Эффект Кейнса — прогноз о том, что ставки процента будут снижаться при увеличении темпа роста денежной массы и расти при снижении темпов роста денежной массы. При этом каждый следующий пик ставки процента будет выше предшествующего. Расширительная денежная политика станет толкать вверх ценовой уровень и вместе с ним инфляционную надбавку в составе номинальной ставки процента.

Существует также тесная взаимосвязь между ставкой процента и темпом инфляции (измеряемым как индекс цен потребительской продукции). Когда темп инфляции растет, повышается и ставка процента, а когда темп инфляции падает, снижается и ставка процента. Эту взаимосвязь называют эффектом Фишера (Ирвинг Фишер — автор известного уравнения обмена). Эффект Фишера — прогноз о том, что номинальные ставки процента будут перестраиваться пропорционально изменениям в темпах инфляции. Рост денежной массы может повысить или понизить ставку процента в зависимости от того, что действует сильнее — эффект Кейнса или эффект Фишера.

Значение применения ставки процента в качестве промежуточной цели, как и чисто монетаристских рецептов, в последнее десятилетие снизилось. Денежно-кредитная политика нынешних центральных банков не базируется на какой-либо одной теории, скорее можно сказать, что сама теория развивается сегодня на основе быстрого сближения точек зрения различных школ (о различиях между ними см. ниже). Центральные банки применяют сегодня в качестве индикаторов многие промежуточные цели: номинальный ВНП, ставки процента, ценовые индексы, валютные курсы, показатели разрывов между долгосрочными и краткосрочными ставками процента и др.

6. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА И СОВОКУПНЫЙ СПРОС В КЕЙНСИАНСКОЙ МОДЕЛИ

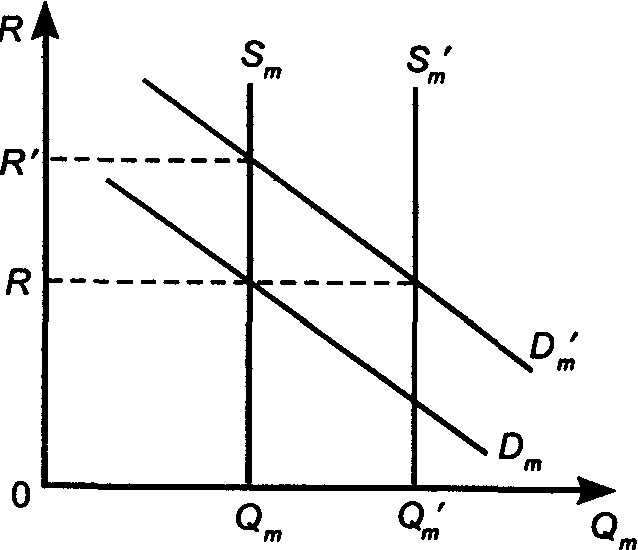

В кейнсианской модели воздействие процентных ставок на совокупные расходы создает тот самый механизм, через некоторый денежная политика воздействует на совокупный спрос. Допустим, что ЦБ в целях стимулирования роста экономики увеличивает предложение (количество) денег (через покупку государственных ценных бумаг и т.д.). При заданном (временно фиксированном) спросе на деньги это увеличение будет воздействовать так, как увеличение предложения всегда воздействует на свободном рынке, т. е. оно снизит цену. В данном случае такой ценой является ставка процента R, которая снизится. Более низкая ставка процента всегда привлекательна для инвесторов, и, следовательно, инвестиции вырастут. Увеличение инвестиций — части совокупных расходов — будет иметь мультиплицированное воздействие на совокупный спрос. Вся эта цепочка воздействий, начинающаяся с изменения количества денег и заканчивающаяся изменением ВНП (Y), называется кейнсианским трансмиссионным механизмом, т. е. механизмом передачи Qm на Y:

| а | б | в | г | д | ||||

| Qm | R | I | AD | Y | ||||

| (изменение количества денег) | (изменение ставки про- цента) | (изменение объема инвестиций) | (изменение совокупно- го спроса) | (изменение ВНП и P) |

Рис.23-3

На рис. 23-3, а отражено действие трансмиссионного механизма: там первоначально существует кривая предпочтения ликвидности, т. е. кривая спроса на деньги (Dm), показывающая объем денег, на который предъявляется спрос при различных уровнях R. При Dm, Qm и R все те, кто принимает экономические решения, находятся в состоянии денежного равновесия. А теперь предположим, что Qm увеличилось до Q’m (вследствие увеличения Sm до S’m). Теперь все те, кто принимает экономические решения, имеют больше денег, чем они хотели бы держать при существующем уровне R. В соответствии с теорией предпочтения ликвидности альтернативой держания денег на руках является их вложение в активы с фиксированными доходами, которые имеют более высокую ставку процента (например, облигации). Но при этом цена таких активов начнет расти, что снизит процентные ставки на них. В этом обратном движении нет ничего парадоксального. Если на свободном рынке вы покупаете ценную бумагу в 50 тыс. р. и по ней получаете фиксированный доход в 5 тыс. р. в год, то это составляет ставку процента в 10%. Но если цена актива растет и вы можете купить его теперь только за 100 тыс. р., то при фиксированном доходе в 5 тыс. р. ставка процента упадет до 5%.

Таким образом, при росте цены на актив ставка процента по нему падает, и наоборот. Для кривой предпочтения ликвидности (т. е. для кривой спроса на деньги — Dm) это будет означать, что при росте Sm те, кто принимает экономические решения, постараются потратить избыточные наличные, покупая активы, приносящие фиксированные доходы. При этом процентные ставки будут снижаться, что и показано на рис. 23-3, а, когда кривая Dm сдвигается на D’m. На рис. 23-3, б показано воздействие более низких ставок процента на объем инвестиций. Объем инвестиций определяется уровнем ставки процента и кривой спроса на инвестиции D1. Величина спроса на инвестиции и ставка процента связаны обратной связью. Принимая решения об инвестициях, каждая фирма просчитывает норму отдачи каждого инвестиционного проекта, ранжирует проекты по этому критерию и отбрасывает все проекты, в которых норма отдачи от инвестиций ниже (или даже равна) ставки процента. Ставка процента становится, таким образом, своего рода планкой, которую должен преодолеть каждый инвестиционный проект, заслуживающий положительного решения. Увеличение или уменьшение совокупного объема национальных инвестиций затем транслируется с мультиплицированным усилением в изменения реального ВНП и уровня цен (рис. 23-3, в). Рост инвестиций мультиплицированно увеличил совокупный спрос, и кривая AD сдвинулась на АD1. Здесь мы имеем дело именно с кейнсианской моделью, являющейся описанием краткосрочных макроэкономических сдвигов. Мы уже знаем, что равновесная точка ЕSR отражает краткосрочное равновесие, процесс автоматической перестройки вернет ее на кривую LRAS, сдвинув кривую SRAS на SRAS1, вдоль кривой АD1,. Тем самым будет подтверждена гипотеза нейтральности денег в долгосрочных периодах.

В заключение следует сказать, что Кейнс не верил в жесткую связь инвестиций и ставки процента. Он полагал, что у инвестиций есть более сильные детерминанты. Поэтому он считал, что конечная реакция ВНП и ценового уровня на кратковременные изменения денежной массы достаточно ограничена. Отсюда то предпочтение в макроэкономической политике, которое он отдавал мерам фискального, а не монетарного воздействия. Однако кейнсианская школа поддерживает монетарные меры, когда они предпринимаются в целях сглаживания экономического цикла.

7. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА И СОВОКУПНЫЙ СПРОС В МОНЕТАРИСТСКОЙ МОДЕЛИ

Монетаристская школа выросла из классической, преодолевая ее недостатки и пересматривая проблемы спроса на деньги. Идея о том, что инфляция вызывается ростом денежной массы, восходит к классикам, которые создали уравнение обмена (MV == PQ), чтобы объяснить взаимосвязь между денежной массой и ценами. В соответствии с уравнением обмена номинальный ВНП (PQ) должен быть равен произведению денежной массы и скорости обращения денежной единицы. Это уравнение утверждает, что величина покупок конечных товаров должна быть равна сумме затрат на них. Это утверждение истинно, потому что оно является тождеством, а уравнение обмена не является теорией, так как V определяется таким образом, что тождество всегда соблюдается. Однако уравнение обмена может быть превращено в теорию, если сделать допущения о поведении членов уравнения. Классики предполагали, что V — константа и что экономика всегда функционировала на уровне потенциального ВНП. Это превратило уравнение в теорию, получившую название количественной теории денег. Мы должны помнить, что это допущение вело к выводу о том, что уровень цен должен меняться строго пропорционально изменениям денежной массы.

Классики тем самым дали нам более или менее точное описание экономики в долгосрочном периоде. Но в краткосрочном периоде экономика не всегда действует на уровне потенциального Y, а V отнюдь не является константой. Современная количественная теория (монетаристская теория) исходит из того, что спрос на деньги ничем не отличается от спроса на любое благо. Если те, кто принимает экономические решения, хотят увеличить свои денежные вклады, то надо сократить расходы. И наоборот, когда они считают необходимым снизить объем денег, которые держат, они увеличивают расходы и тем самым увеличивают совокупный спрос. Но в модели монетаристов трансмиссионный механизм — механизм передачи изменения денежной массы в изменение номинального ВНП — значительно короче, чем в кейнсианской модели. Деньги рассматриваются как один из многих активов, которые могут использоваться для накопления богатства: те, кто принимает экономические решения, в случае необходимости сокращают свои денежные ресурсы, расходуя их на покупку акций, государственных ценных бумаг, жилья, автомобилей, других товаров длительного пользования и т.д. В результате такого увеличения и потребительских, и инвестиционных расходов совокупный спрос увеличивается прямо, и это ведет к немедленным сдвигам в реальном ВНП и ценовом уровне.

Монетаристы исходят также из того, что скорость обращения денег, не являясь константой, имеет устойчивые характеристики изменений в различные периоды. В частности, V ускоряется в фазах подъема и замедляется в фазах рецессии в ходе экономического цикла, т. е. точно следует изменениям трансакционного спроса на деньги. Когда растут реальный ВНП и ценовой уровень, данное количество денег должно будет обслуживать растущий объем трансакций (и наоборот).

Монетаристы также придают особое значение такой переменной, воздействующей на спрос на деньги, как ожидаемый темп инфляции. Если денежная масса увеличивается, сокращая будущую ценность денег, население начинает ждать этого роста инфляции и расходует деньги на покупку различных активов, способных лучше сохранить ценность денег. Скорость обращения денег при этом увеличивается. Денежная масса и V движутся вместе. Рост М вызывает рост инфляционных ожиданий, увеличиваются объем трансакций и скорость обращения денег. Одно увеличивает другое. Если М растет на 10%, вызывая 10%-ное ускорение V (в связи с ростом инфляционных ожиданий), то номинальный ВНП увеличится на 20%.

Как и кейнсианцы, Монетаристы считают, что воздействие изменений М на ВНП носит краткосрочный характер. В долгосрочные периоды рост М ведет лишь к росту ценового уровня. Как и кейнсианцы, монетаристы понимают проблему лагов (запаздываний). Но кейнсианцы считают, что все лаги, вместе взятые (запаздывание в получении макроэкономической информации, лаг на идентификацию случившегося, лаг на принятие решений, лаг на отдачу от принятого решения), меньше, чем время автоматической перестройки в случае рецессионного или инфляционного разрыва. Поэтому они придают достаточно весомую роль денежной политике, способной, по их мнению, помочь корректировке рецессионных и инфляционных разрывов.

Монетаристы, однако, полагают, что лаги являются факторами, которые делают проциклической почти любую антициклическую политику.

Они считают, что в большинстве случаев действия ЦБ с целью выравнивания циклической динамики ведут к противоположному эффекту (именно из-за лагов): усиливают либо рецессию, либо инфляционный разрыв. Отсюда предложение монетаристской школы о правиле постоянного роста — требовании о том, чтобы денежная политика состояла в ограничении ежегодного роста денежной массы фиксированным темпом. Такой темп должен быть близок к историческому темпу роста ВНП (например, в США около 3%). По мнению монетаристов, применение правила постоянного роста устраняет проциклическую опасность из-за действий ЦБ, а вместе с ней и один из источников неопределенности и нестабильности в экономике.

Ключевые слова и понятия

- Денежная база

- Денежная (денежно-кредитная) политика

- Инструменты политики

- Контроль за денежной массой

- Контроль за ставкой процента

- Лаги

- Манипулирование дисконтной ставкой

- Манипулирование нормой резервов

- Операции на открытом рынке

- Правило постоянного роста

- Переменные политики

- Промежуточные цели политики

- Эффект Кейнса

- Эффект Фишера

ИТОГИ ИЗУЧЕНИЯ ТЕМЫ

- Денежно-кредитная политика — процесс регулирования центральными банками денежной массы через контроль величины резервов, доступных для банковской системы. Расширительная денежная политика увеличивает темп роста денежной массы, а ограничительная политика направлена на снижение этого темпа. Осуществляя денежную политику, ЦБ использует три главных средства: а) устанавливает норму обязательных резервов; б) устанавливает дисконтную ставку; в) осуществляет куплю-продажу государственных ценных бумаг на открытом рынке.

- Расширительная денежная политика применяет увеличение банковских резервов в результате покупок государственных ценных бумаг на открытом рынке, понижение дисконтной ставки, снижение нормы обязательных резервов. Ограничительная денежная политика осуществляется в результате сокращения банковских резервов за счет продажи государственных ценных бумаг, повышения дисконтной ставки, повышения нормы обязательных резервов.

- Конечные цели денежно-кредитной политики называют переменными политики, которые включают устойчивые цены, полную занятость и экономический рост, равный темпу роста потенциального ВНП. ЦБ не могут прямо воздействовать на эти цели и выбирают для этого промежуточные цели (инструменты политики), которые ЦБ могут контролировать напрямую. Такими промежуточными целями являются ставка процента и количество денег.

- Номинальная ставка процента включает реальную ставку и темп ожидаемой инфляции. Изменение денежной массы может изменить номинальную ставку процента вследствие действия эффекта Кейнса или эффекта Фишера. Рост денежной массы может привести к повышению или к снижению ставки процента в зависимости от того, какой из эффектов окажется сильнее.

- Ни кейнсианцы, ни монетаристы не считают, что ЦБ может определить, как в краткосрочном периоде рост номинального ВНП повлияет на рост реального ВНП и повышение ценового уровня. Обе школы согласны и в том, что в долгосрочном периоде все воздействие денежной политики отражается в изменениях в уровне цен.

- Монетаристская школа считает, что существует большая опасность проциклических последствий использования ставки процента в качестве промежуточной цели. Они поддерживают правило постоянного роста денежной массы.